El fraude, una amenaza más allá de las fronteras

Ciberdelincuencia y fraude en las transferencias bancarias en todo el mundo

Fuentes : Barometro de las empresas Deloitte, Europa Press

Fraude en las transferencias bancarias

El fraude en las transferencias bancarias afecta a todas las empresas, sea cual sea su tamaño o sector de actividad. Si el fraude es ahora más conocido por el público en general, no es menos amenazante frente a los defraudadores sin escrúpulos con métodos cada vez más técnicos y sofisticados.

Entre los diferentes tipos de fraude en las transferencias bancarias, el más popular es el del falso proveedor, que consiste en hacerse pasar por un proveedor de la empresa, pero existen otros tipos de fraude.

A nivel mundial, se considera que casi la mitad de todas las empresas han sido víctimas de un intento de fraude, pero pocas están dispuestas a compartir sus experiencias. Al sensibilizar al mayor número posible de empresas sobre las diferentes técnicas utilizadas, cómo protegerse de ellas y los riesgos que conlleva, la lucha se vuelve colectiva.

¡El fraude, una lucha colectiva!

Asegurar los procesos más allá de la empresa

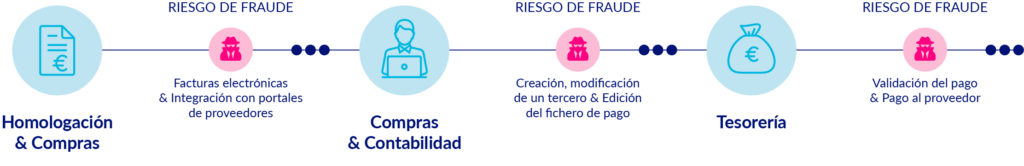

Riesgo de fraude en cada etapa del proceso de Purchase-to-Pay (P2P)

El factor humano es fundamental para la validación de los datos de sus terceros, clientes y proveedores. Aquí es donde hay que actuar para eliminar los errores manuales y verificar la identidad de cada una de las partes, especialmente si son conocidas por la empresa. El fraude es, en el 72% de los casos, externo a la empresa y cada paso del proceso P2P implementado por el departamento financiero presenta un riesgo para la empresa.

Por lo tanto, la seguridad de los procesos y la digitalización de los controles deben llevarse a cabo más allá de la empresa para frustrar cualquier intento de fraude.

Factores agravantes del fraude empresarial

Medidas de lucha contra el fraude financiero

¿Qué hay que hacer?

En todos los casos, presentar una denuncia aumenta las posibilidades de reembolso, aunque no esté garantizado, y puede beneficiar a otras víctimas potenciales. Por eso, Sis ID le ofrece la posibilidad de contraatacar colectivamente con la primera plataforma colaborativa de lucha contra el fraude en las transferencias y la seguridad de las transacciones, gracias a la autenticación de los datos de los proveedores.